近期,華東醫藥發布公告,表示將向全體股東每10股派發現金紅利5.8元,累計將派現10.18億。

該消息一出,立馬引發行業激烈討論,畢竟在過去幾年,受市場寒冬影響,行業里充斥的大多是破產、裁員、虧損等負面信息,很少能看到“分紅”兩個字,如果非要提“分紅”,也是在目標里。近日,金沙江創投主管合伙人朱嘯虎在接受媒體采訪時就談道,“時代已經變了,今天要求分紅基本上是絕大部分早期VC的共識了。”

圖1. 14家超10億元分紅預案醫藥企業排名(數據來源:中新經緯)

這必然沒有錯,但想要在當下分紅,并非易事。根據Wind數據統計,截至4月25日,僅有14家上市醫藥企業擬分紅規模在10億元以上,而就在這14家藥企中,還有3家分紅金額呈同比下降態勢,且下降比例超過一半。不過,當前還能分紅就已經算不錯了,不少藥企在今年已經明確表示不分紅,并且上一次分紅還要追溯到疫情前。

沒有對比就沒有傷害,在市場寒冬下,華東醫藥還能在今年將分紅金額大幅提升2倍,并首次突破10億元大關,這屬實可貴。但在熱鬧之中,一個疑問也隨之而來,即華東醫藥到底靠什么賺錢?

首次突破400億大關,正在悄悄稱王

“分紅”的底氣當然是源于業績。

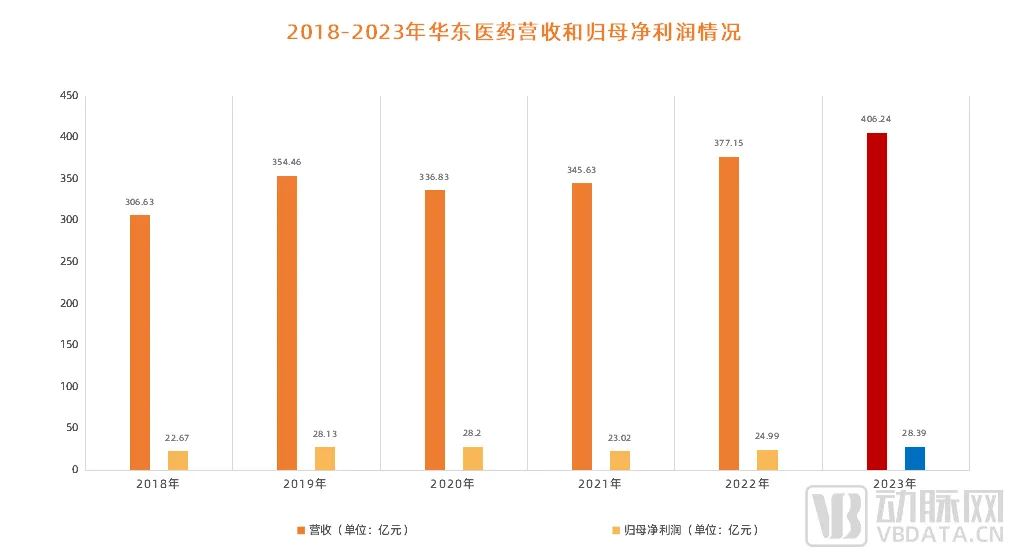

圖2. 2018-2023年華東醫藥營收和歸母凈利潤情況(數據來源:華東醫藥年報)

根據年報顯示,2023年華東醫藥合計實現營收406.24億元,同比增長7.71%;實現歸母凈利潤28.39億元,同比增長13.59%;扣非后歸母凈利潤27.37億元,同比增長13.55%。這份營收凈利雙增長的年報被公司稱為“歷史最好水平”。

那么,“錢”從何而來呢?

據悉,華東醫藥共有醫藥工業、醫藥商業、醫美和工業微生物四大業務板塊,2023年營收分別為122.17億、269.81億、24.47億和5.25億元。從這不難看出,醫藥商業是營收大頭,占總營收比例超過一半,不過其凈利僅有4.31億,對整體利潤貢獻并不大。而真正扛起盈利大旗的是醫藥工業,據年報顯示,該業務板塊在2023年實現歸母凈利潤23.3億元,占總利潤比例高達85%。

具體而言,在醫藥工業板塊,華東醫藥專注于腫瘤、內分泌和自身免疫三大核心治療領域,其中在腫瘤領域,華東醫藥目前已建立涵蓋靶向小分子化藥、ADC、抗體、PROTAC等超過30款創新藥產品,并且有不少都在2023年成功獲批,比如從ImmunoGen引進的全球首創ADC新藥索米妥昔單抗注射液,其在中國的上市許可申請已于2023年10月正式受理。此外,1類新藥邁華替尼也于2023年5月被納入突破性治療品種。

而在內分泌領域,華東醫藥同樣表現強勢。2023年3月30日,“適用于成人2型糖尿病患者控制血糖”的利魯平®的上市許可申請正式獲得批準,利魯平®也因此成為首款獲批的國產治療糖尿病的利拉魯肽注射液。另外,還有多款GLP-1產品在2023年取得突破性進展,比如自主研發的口服小分子GLP-1受體激動劑HDM1002糖尿病適應癥已于2023年5月獲中美雙IND批準。

最后要提到的是自免領域,這也是華東醫藥收獲最大的板塊。今年3月,“國內自身免疫第一股”荃信生物正式登陸港交所,在上市之前,華東醫藥是其第二大股東,持股比例達17.09%。而除股權投資外,荃信生物臨床進度最快的QX001S的國內商業化權益也授權給了華東醫藥,據悉,QX001S是首個在中國提交上市申請的國產烏司奴單抗生物類似藥,商業化前景相當廣闊。

所以回過頭來看,華東醫藥能在醫藥工業板塊快速變現的邏輯無外乎兩點:一是抓住了大疾病領域;二是能夠運用各種手段快速入局,包括但不限于引進、并購、入股或者授權商業化權益等。

不過,真正讓華東醫藥在近幾年瘋狂“出圈”的還是在醫美板塊,事實上,這也是華東醫藥近年來相當重要的營收增長點。

根據年報顯示,2023年華東醫藥醫美板塊合計實現營收24.47億元,同比增長27.79%,其中國內醫美全資子公司欣可麗美學累計收入10.51億元,同比增長67.83%。而在國際市場,全資子公司英國Sinclair實現銷售收入約13.04億元人民幣,同比增長14.49%。

具體到產品層面,華東醫藥目前擁有“微創+無創”醫美國際化高端產品38款,其中海內外已上市產品24款,在研全球創新產品14款,產品組合覆蓋面部填充、面部清潔、埋線等非手術類主流醫美領域。其中注射用聚己內酯微球面部填充劑Ellansé伊妍仕(俗稱“少女針”)對業績貢獻較大,截至2023年底,該產品官方合作醫院數量已超600家。

當然,華東醫藥的業績增長故事還遠沒有結束。具體而言,在傳統業務上,華東醫藥核心品種多數已完成集采降價,未來幾年存量產品及尚未參與集采產品的市場壓力將逐步出清。另外在兩大新興業務創新藥和醫美板塊,未來增長潛力巨大,以創新藥為例,截至2023年底,華東醫藥創新產品管線已超60項,其中有6款創新產品有望于2024年迎來商業成果;而在醫美板塊,目前公司醫美收入已與國內市占率第一的愛美客相差不大,并且國內自營醫美產品于2023年首次實現盈利,未來將很快進入收獲期。

藥企轉型大潮,為什么是華東醫藥率先跑出來?

近年來,在技術進步、競爭加劇和政策引導的三重推動下,不少本土藥企都加入到創新轉型的大潮中,一大典型表現是新藥臨床申報數量屢創新高,而透過各大藥企年報也不難發現,“轉型”當前已成為本土藥企可持續發展的共同選擇。

但“轉型”之路并不容易,反被套的案例比比皆是。這其中的原因有很多,比如選錯了方向、轉型不夠徹底,或者公司的欲望超過了本身的能力等等。而當“多元化”的布局并沒有為其帶來實際的業績,就避免不了利潤持續收窄,甚至是面臨虧損、破產等窘境。

那么,作為典型成功案例,華東醫藥在轉型道路上到底做對了什么?

第一點當然是擁有敏銳的嗅覺,能夠緊貼行業熱點。據悉,在醫美賽道爆發前,華東醫藥就已經搶先布局;而GLP-1火起來以后,又正巧落在了華東醫藥的主打領域,于是很快收獲了國內第一款獲批的利拉魯肽注射液;2023年,ADC火爆全球,華東醫藥依然活躍,全球首創ADC藥物索米妥昔單抗注射液新適應癥IND獲NMPA批準;而在當下,自免賽道即將爆發,但華東醫藥早就置身其中,注資“國內自身免疫第一股”荃信生物,并獲得了其拳頭產品的商業化權益。

可以說,市場熱點在哪里,哪里就有華東醫藥的身影,但這并非靠運氣,很大程度上是依賴于華東醫藥強大的院外市場資源。眾所周知,華東醫藥是銷售出身,在基層、院外及零售端都有很好的布局,其銷售人員長期與社區、藥店、民營醫院等直接對接,能夠第一時間挖掘臨床需求。對此,某資深人士表示,“盡管華東醫藥醫藥商業板塊毛利并不高,但在給各家醫院配貨送貨的過程中,能實時掌握不同類型藥品的供需變化,并為營銷團隊賦能。”

不過,在追蹤熱點上,華東醫藥也不是盲目跟風,比如疫情期間的新冠,華東醫藥就表現的相當謹慎,幾乎沒有任何動作。而站在當下來看,諸多藥企均栽在了新冠相關產品的布局上,投入巨大的新冠項目在“乙類乙管”之后,當前已迅速成為負資產。

第二點則是擁有快速兌現的能力,能夠將捕捉到的市場熱點在第一時間進行轉化。2002年,華東醫藥以2450萬元的價格獲得了阿卡波糖原料藥及片劑的新藥證書和相關技術獨家使用權,短短十年后,阿卡波糖的銷量就突破10億,并超過了原研藥“拜唐蘋”。而這一次成功的BD經歷也讓華東醫藥很快找到了一條適合自己的道路:相對于從頭開始搭建研發體系,運用資本力量引進管線或平臺無疑效率更高。

于是在快速轉型的2019-2021年,華東醫藥大手筆落地了近20筆BD交易,一度被業界稱為“BD狂人”。以醫美板塊為例,2018年,華東醫藥耗資2.2億美元收購sinclair;2019年又耗資2000萬美元手收購美國醫美公司R2約26.60%的股份;2020年成功收購Kylane 20%的股權;2021年收購醫美器械公司High Tech;2022年收購光電設備公司Viora。短短4年,通過“買買買”,華東醫藥就從“0”快速成為國內醫美產品管線布局最全的企業之一。

而在當下,華東醫藥在BD方面依然延續兇猛的外延式發展策略,引進了一系列十分具有潛力的成熟產品,包括科濟藥業的澤沃基奧侖賽、羅氟司特乳膏劑、Wynzora乳膏和塞納帕利等均在內,已形成減重、ADC、自免、醫美“四駕馬車”。

最后一點則是其擁有強大的商業化能力,非常擅長營銷,能夠打造爆款單品。縱觀整個醫藥行業,仿制藥超過原研藥的案例并不多,但華東醫藥做到了不止一次,除前面提到的阿卡波糖外,其環孢素仿制藥市場份額也超過了諾華的原研藥。這兩個典型案例無不證明了華東醫藥強大的產品變現能力。

事實上,華東醫藥一直有“銷售鐵軍”的美稱,以阿卡波糖為例,在當年集采中標失敗后,居然硬生生靠院外市場,補上了院內如此大的損失缺口。而面對集采沖擊,許多藥企的反應是裁減銷售人員,以節約成本給研發端,但華東醫藥恰恰相反,從2018年到2021年銷售人員數量一直穩步增長,從5463人過渡到6608人,2022年更是增長到了8496人——其中包含在醫藥工業板塊下的“專業化的藥學服務及市場拓展團隊”規模足有7000人之巨。

對此,華東醫藥前任董事長李邦良曾談到,“營銷跟不上,再好的產品也賣不出去”。這在當下強調科技創新的大環境里仍然適用,畢竟創新是一場沒有終點的征程,始終需要營銷端發力來抹平對沖下行周期的壓力,從而為進一步創新爭取時間和本錢。

所以回過頭來看,華東醫藥在轉型道路上實際是建立了一個閉環,先是依托巨大的院外市場,直接貼近一線臨床需求,因此總能捕捉到商機;其次通過BD能力,能夠在市場熱點上搶先布局;最后再通過營銷,使產品快速變現,并將現金流再度運用到BD環節。而這也奠定了華東醫藥的進階路徑,即從營銷到仿制,然后再轉BD,最后自己創新。

“華東模式”能否復制?

事實上,與很多國內藥企一樣,華東醫藥的轉型也是被“逼”的。

2020年1月,華東醫藥的拳頭產品之一“阿卡波糖”在集采中意外落標,消息一出,當天股價瞬間閃崩直至跌停,逾43億元市值灰飛煙滅。這其實不難理解,畢竟2019年華東醫藥阿卡波糖銷售額超過30億元,而其當年整個醫藥工業板塊營收才剛剛過100億,這意味著,一下要損失30%的銷售額,再加上早年華東醫藥產品結構非常簡潔,嚴重依賴少數拳頭產品撐起銷量,受到二級市場質疑在所難免。

雖然最后華東醫藥依靠強大的院外市場保住了市場份額,但這也讓其清醒地意識到對于單一產品依賴性較強的弊端。自此,華東醫藥加快了轉型速度,大闊步進軍創新藥和醫美領域。

而從前面的分析來看,在轉型之路上,華東醫藥有很多點其實是可以復制的,比如在賽道選擇上,要么是圍繞過往有一定技術積累且成功率較高的領域,要么就是開拓市場空間較大的空白領域。另外還有在兌現方式上,華東醫藥并沒有選擇“all in”研發,而是寄希望于授權引進,其本質是想進一步放大“銷售鐵軍”的優勢。

當然,還有一些點是不能夠復制的,這里主要是指華東醫藥自身的基礎優勢,比如其廣闊的院外市場資源和強大的銷售能力,甚至是BD經驗,這都是靠長期實踐積累起來的,其他藥企很難在短期內靠突擊來實現。

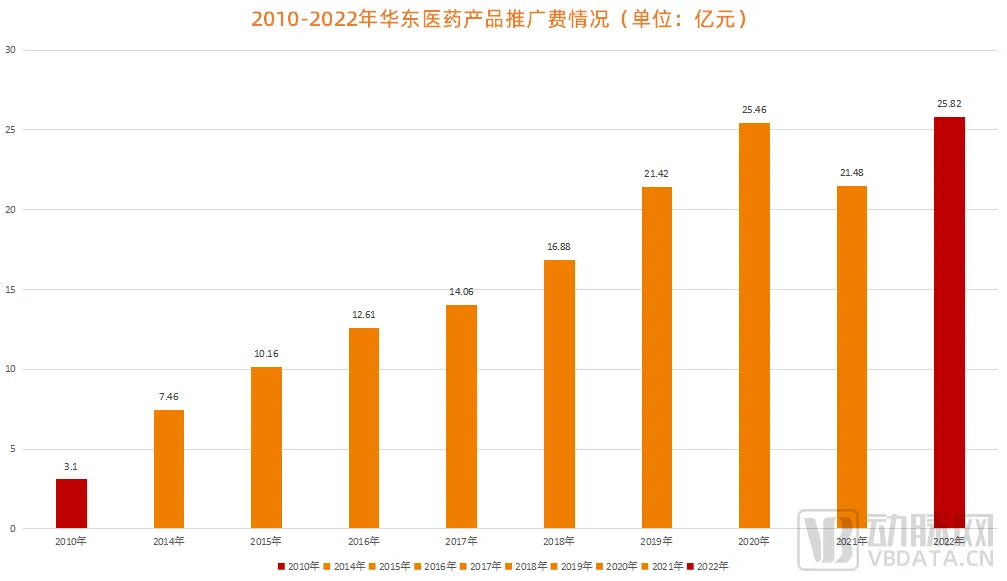

圖3. 2010-2022年華東醫藥產品推廣費情況(數據來源:華東醫藥年報)

除此之外,華東醫藥對于轉型的決心也是其他藥企很難堅持的,比如在營銷上,華東醫藥就非常愿意用更高比例的推廣費用投入去鞏固自身在銷售端的優勢。據悉,從2010年開始,產品推廣費就成為華東醫藥銷售費用中占比最大的單項,已從當初的3.1億元快速增長至2022年的25.82億元,十二年間增長了7.3倍。

當然,華東醫藥的成功只是其中一種,包括先聲藥業、綠葉制藥等同樣也是傳統藥企轉型熱潮下的典型樣本。以先聲藥業為例,從2020年開始,其不再固守仿制藥基本盤,而是加大力氣轉型為創新驅動的制藥企業,近三年研發投入占總收入的比例為25.3%-28.3%,而從最新年報來看,創新藥收入占比超七成,“仿轉創”進入業績兌現期。而與先聲藥業致力于FIC不同,綠葉制藥并未熱衷于追逐短期研究熱點,而是在公司既有的業務基礎上定向創新,圍繞腫瘤和中樞神經系統兩大核心疾病領域,形成豐厚管線。

事實上,在集采密集落地以及資本寒冬加劇的當下,藥企轉型已是迫在眉睫,而透過諸多成功案例,其轉型路徑已逐漸清晰:先抓營銷,再行仿制,再到BD,直到萬不得已之時,才開始真正的自研+創新。但這只是大致路徑,落地到具體策略,還是要根據自身情況“量力而行”,但不變的邏輯是,要善于放大自身優勢,盡可能快地搶得市場先機。

因此,從某種意義上來說,這是中國醫藥行業發展的又一個新的分水嶺。

* 參考資料:

1.《華東醫藥正在悄然稱王——藥渡Daily;

2.《華東醫藥:“好日子”要來了?》——妙投APP;

3.《華東醫藥的牛股迷途》——錦緞。

4.《降本、增效、聚焦,當越來越多藥企步入轉型新階段》—— 氨基觀察。